Банк ВТБ является крупным акционерным обществом, которое предоставляет банковские услуги для физических и юридических лиц. Компания старается предложить широкий набор банковских продуктов. Клиентам доступно оформление кредита, создание вкладов и выполнение операций с иностранной валютой.

4 доступных вклада

В 2020 году компания ВТБ предлагает для клиентов различные виды вкладов.

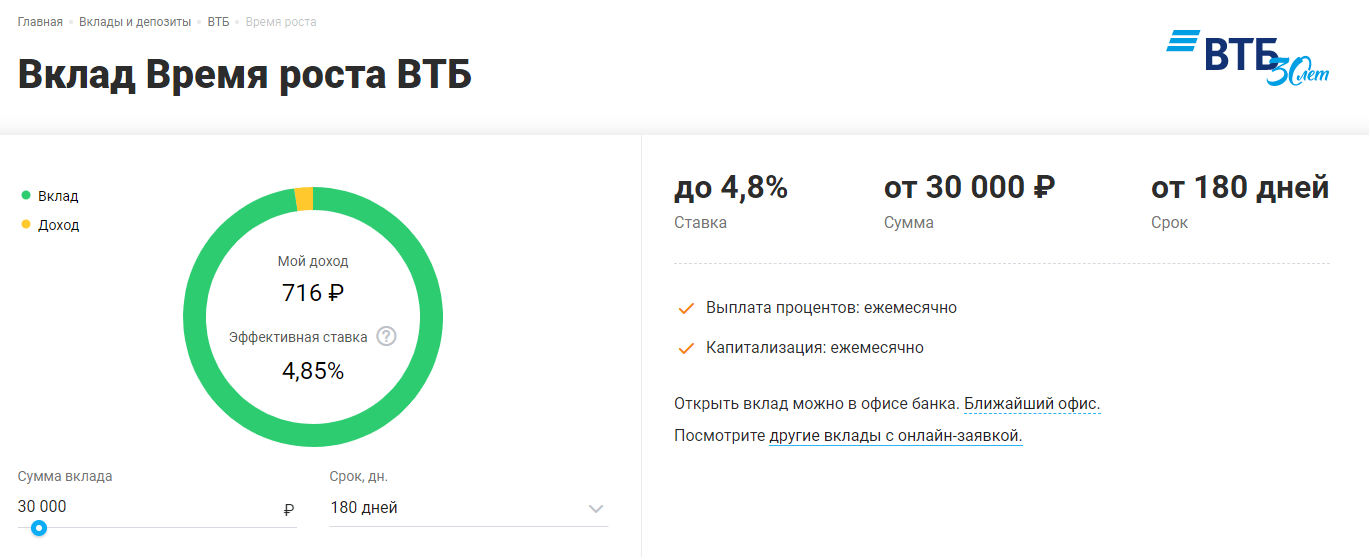

Вклад «Время роста»:

- размер процентной ставки до 4,8% годовых;

- лимит — от 30 000 рублей;

- период — 12 месяцев;

- без возможности пополнения;

- снятие денег частями не допускается.

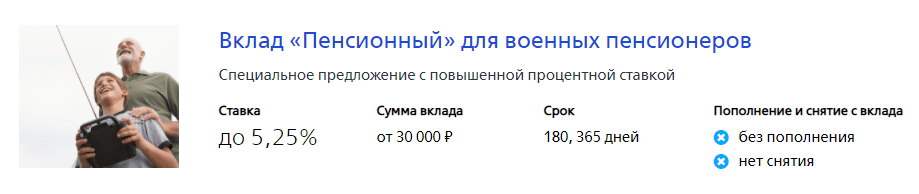

Вклад «Пенсионный»:

- процентная ставка до 5,25% годовых;

- лимит — от 30 000 рублей;

- период — 12 месяцев;

- без возможности пополнения;

- частичное снятие не допускается.

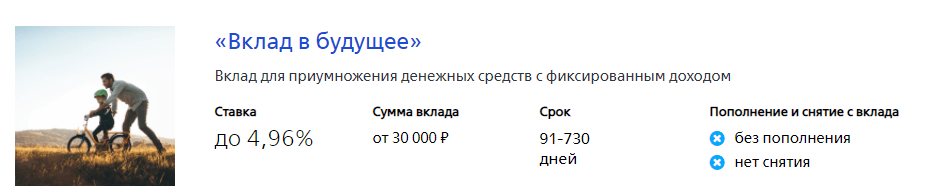

Вклад в будущее:

- процентная ставка до 4,96% годовых;

- лимит — от 30 000 рублей;

- период — 24 месяца;

- без возможности пополнения;

- частичное снятие не допускается.

Вклад Накопительный счет «Копилка»:

- процентная ставка до 5,5% годовых;

- лимит — от 1 рубля;

- период — 3 месяца;

- с возможностью пополнения;

- допускается частичное снятие.

Опция «Сбережения»

Опция «Сбережения» доступна для каждого владельца Мультикарты ВТБ. В данном случае предусмотрено два варианта выпуска карты: дебетовая и кредитная. Основным их различием будет вид используемых денежных средств — собственных или заемных сбережений. Однако программа лояльности будет у этих карт одинаковой. Начисление бонусов и кэшбеков происходит по аналогичной схеме для обоих видов карт.

Опция «Сбережения» является одним из самых востребованных банковских продуктов. Основной принцип получения выгоды — начисление дохода с минимального остатка на накопительном счету. В случае активного использования карты начисление остатка происходит на дополнительный процент. Клиент может рассчитывать на получение до 10% годовых от суммы, которая осталась на его счете.

В данном случае предусматривается открытие счета на период от года и больше. Начисление бонусов происходит ежемесячно, не позже 15 числа. Для расчета дохода, который полагается клиенту, будут учитываться все затраты на продукты программы «Мультикарта». В свою очередь, данная программа позволяет открыть до 5 кредитных и дебетовых банковских карт.

Стоит отметить, что программа лояльности ВТБ наиболее удобна тем гражданам, которое активно используют карту при расчетах. В случае использование карты для хранения денег программа теряет свою актуальность.

Клиент самостоятельно выбирает вид вознаграждения от банка:

- процент на остаток;

- кэшбэк.

Одновременно опции действовать не могут. Начисление кэшбэка предусмотрено за все траты, которые были совершены за месяц, фиксирование остатка для начисления процентов происходит ежедневно. Соответственно, на карте всегда должен быть минимальный остаток.

Максимальным остатком для начисления процентов считается сумма в 1,5 млн рублей.

Где открыть?

Стать держателем Мультикарты ВТБ может каждый гражданин РФ. Главными условиями являются совершеннолетний возраст заемщика и наличие гражданства на территории России. Для получения карты кредитного образца необходимо подтвердить наличие ежемесячного дохода в размере 15 000 рублей. Возрастное ограничение будет несколько выше — от 21 до 70 лет. Обратиться за получением карты можно в отделение банка, также можно воспользоваться соответствующей функцией на сайте.

Любой владелец Мультикарты может подключить опцию «Сбережения». Для этого можно выбрать любой удобный способ:

- Позвонить на горячую линию по номеру 8-800-100-24-24. Необходимо сообщить сотруднику банка о намерении подключить данную опцию. После этого она будет активирована.

- Зайти в мобильное приложение. Данная опция подключается через личный кабинет.

- Обратиться в отделение банка. При себе необходимо иметь паспорт.

Подключение опции не подразумевает взимание дополнительной платы.

Как пополнить?

На протяжении первого года обслуживания начисление остатка происходит по разным схемам:

- первый месяц — 10% годовых от дохода на остаток суммы;

- с третьего по пятый — 5%;

- с шестого по одиннадцатый — 6%;

- в последующем — 8,5%.

Клиент может претендовать на получение повышенного процента и дополнительной прибыли. Величина вознаграждения будет зависеть от суммы, которая потрачена с карты за текущий месяц. При осуществлении покупок на сумму от 5 до 15 тыс. руб. на остаток поступит 0,5%. Если на покупки потрачено от 15 до 75 тыс.руб., начисляется 1%. При тратах свыше 75 тыс.руб. вознаграждение составит 1,5%.

Полагающиеся клиенту средства начисляются ежемесячно. Банк осуществляет перевод до 15 числа. Если клиент захочет прервать сотрудничество раньше установленного срока, проценты будут сохранены.