Оформляя кредит нужно не ошибиться в выборе: на каких условиях он выдаётся, а также разобраться в необходимости приобретения страховки. Важно знать, можно ли вернуть страховку после погашения кредита, необходимо ли вообще приобретение страхового полиса?

Важные правила для тех, кто хочет оформить кредит

Получение полиса – добровольное дело. Банк не может вам отказывать в кредите без него, но часто кредиторами не поясняется причина отказа. Полис поможет в случае гибели или получения тяжелых увечий заёмщиком, тогда долг по кредиту не перейдёт на его родных, которые будут вступать в наследство. Можно приобрести полис и получить кредит, затем в течение 30 суток отказаться от полиса и вернуть назад свои деньги, уплаченные за полис в полном объёме.

Возврат страховых взносов осуществляется в 2 случаях: сразу по получению кредита или после того, как вы выплатите всю сумму займа.

Оформление страховых полюсов Сбербанк поручил своему дочернему предприятию СБЕРБАНК СТРАХОВАНИЮ. При этом предусмотрено использование специальной программы для клиентов этого банка.

Полис может покрывать следующие случаи:

- Получение инвалидности заёмщика, вследствие несчастного случая;

- При смерти клиента.

При этом страховой компанией будут погашены долги.

Приобретение страхового полиса при ипотеке

При ипотечном кредитовании, со сроком до 20 лет, важно учесть множество нюансов при приобретении страховки. Сбербанком поощряется покупка полисов, для этого они понижают на 1% ставку по кредиту. Каждый клиент должен самостоятельно проверить, насколько выгодно такое предложение.

При ипотеке больше список ситуаций, подлежащих оплате страховой компанией.

Сюда входят:

- Травма, заболевание, несчастный случай. Они приводят к временной нетрудоспособности клиента;

- Тяжелое семейное положение, которое появилось внезапно и привело к финансовым трудностям;

- Отсутствие работы не по вине клиента.

При предоставлении подтверждающих документов страховая компания оплатит месяц или несколько платежей по кредиту.

Как вернуть деньги за приобретение страховки при ипотеке?

Если вы выплатили кредит, то страховой полис продолжает своё действие, пока не наступит конец срока, указанный в договоре.

Не действительным признаётся полис при:

- Отказе заёмщика;

- Если наступило страховое событие;

- При обнаружении у заёмщика смертельной болезни, что не допустимо при выдаче полиса.

Погасив задолженность по кредиту, пока срок действия полиса не закончился, клиентом может быть взыскана определённая сумма. Её размер зависит от длительности времени со дня приобретения страховки.

Это периоды:

- До 30 дней. Деньги вернут вам в полном объёме;

- Полугодовой срок. Для получения денег вам нужно представить документы, подтверждающие, на какие цели была потрачена денежная сумма. Вам возвратят половину цены полиса;

- Больше полугодового срока – вам откажут. Придётся доказывать в суде свои требования.

Процесс возвращения страховки

Любой, кто берёт кредит, имеет право на возврат страхового полиса. Однако банковские специалисты даже не упоминают об этом, надеясь, что клиент будет в неведении.

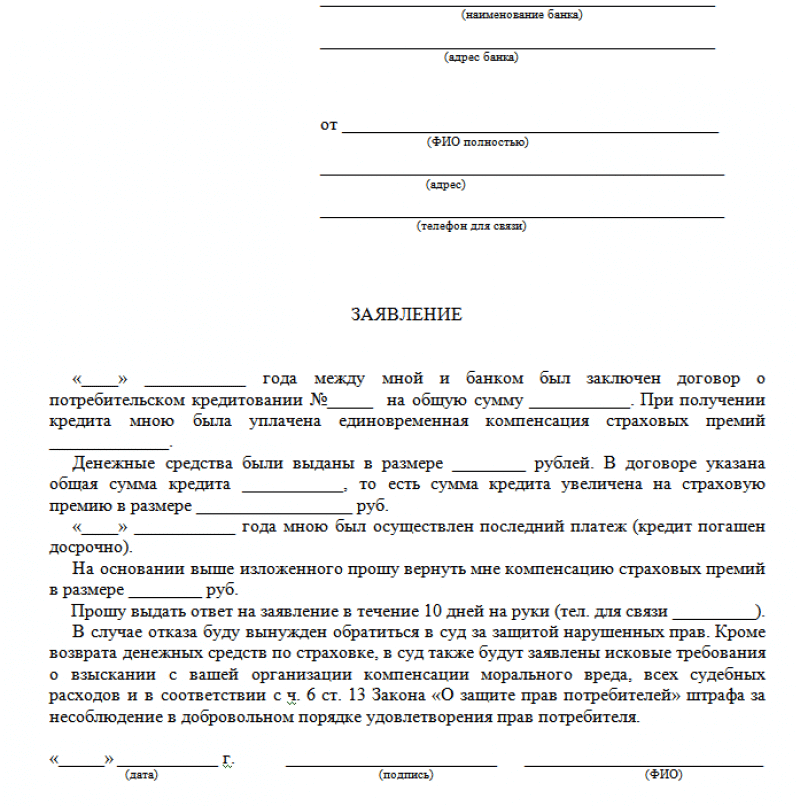

Процедура возврата:

- Явиться в офис, в котором вы оформляли страховку;

- Составить в произвольной форме заявление с указанием No кредитного договора с чеком, подтверждающим, что последний платёж оплачен, No страховки;

- Представить банковскую справку, что долг отсутствует;

- Отдать документы банковскому служащему, с уточнением срока, когда они будут рассмотрены;

- Копия документов с подписью сотрудника, датой приёма, и штампом организации должна остаться у вас;

- Если в срок ответ не получен, то срочно посещайте эту организацию с целью подачи жалобы. В ней укажите, что сотрудники умышленно затягивают сроки.

При игнорировании вашего заявления сотрудниками следует немедленно подать иск в судебную инстанцию с приложением аналогичных документов.

Отказываемся от страховки

Возврат своих денег сразу, после получения кредита можно осуществить, только проявляя большое упорство. Служащие кредитной организации попытаются вас отговорить от такого шага. Они предпримут всё, чтобы не возвращать вам деньги.

В этом случае, поступаем следующим образом:

- После того, как ваш кредит одобрен за 30 суток, нужно прийти в офис;

- С собою принести заполненное заявление о расторжении страховки, с указанием её номера (потребуется указать No договора по кредиту);

- Зарегистрировать свой экземпляр документов и вручить заявление сотруднику;

- Держать на контроле сроки исполнения документа.

Помните, что до 30 дней вам вернут сумму цены страховки в полном объёме. При подаче заявления чуть позднее, чем 30 дней, получите денег меньше, приблизительно в 2 раза.

Стоимость страховки определяется выбранной программой. Процент варьируется от 1% до 2,99%. Имеются и средние варианты в процентном отношении – 2,5%.

- Образец справки о досрочном погашении кредита для возврата страховки.

- Заявление о возврате денежных средств за страховку.

Кредит выплачен – как поступить со страховкой?

После погашения кредита у клиента существует 2 варианта действий со страховым полисом: закрытие страховки, либо её продолжение. При выборе продолжения страховки обязательно должен поменяться выгодоприобретатель. Если это не сделать, то страховую сумму перечислят банку, чтобы погасить кредит (он уже выплачен).

Порядок действия в этой ситуации:

- Явиться в организацию, которая выдала страховку;

- В заявлении указать, что желаете продолжать пользование страховым полисом, пока не закончится срок, указанный в договоре;

- Приложить к заявлению выписку о полном погашении кредита;

- Совместно со специалистом будут изменены договорные условия, с последующим подписанием нового договора.

При правильном оформлении документов при окончании срока в договоре средства от страхования получит клиент, либо его наследник, если возникнет страховой случай.

Заявление на смену выгодоприобретателя.

Обязательная страховка при ипотечном кредитовании

Ипотечный кредит подразумевает обязательное страхование объекта кредитования (недвижимости). Этого требует законодательство.

Банку гарантирован возврат выданной денежной суммы. В случае повреждения жилища заёмщику будет выплачена компенсация, которой он может воспользоваться, чтобы сделать ремонт или погасить долг. Если жильё будет уничтожено полностью, то кредит возвращать будет не заёмщик, а страховая компания. Это может произойти в случае: природных катаклизмов, взрывной волны, поджога преступниками.

Ежегодно ипотечные договора проходят пролонгацию, и так до конца срока ипотечного кредита, либо до момента досрочного погашения.

Страхование жизни при ипотеке

В текущем 2018 году Сбербанк Страхование предлагает всем, кто претендует на ипотечный кредит, застраховать свою жизнь.

Это не является обязательной процедурой, однако это выгодно банку. В результате, Сбербанк снижает процент по кредиту лояльным заёмщикам. Страховка будет выплачиваться в следующих случаях:

- Внезапной гибели клиента;

- При травме, заболевании и несчастном случае, приведшем к временной нетрудоспособности;

- Если клиент получил инвалидность.

При любой из вышеуказанных причин платить по кредиту будет страховщик. В период нахождения клиента на больничном листе (временная нетрудоспособность) страховая компания выплачивает обязательные ежемесячные платежи клиентам. Получение инвалидности клиентом с частичной утратой функций – выплата составит 50% от ежемесячной суммы. Если клиент умер, то страховщик обязан полностью погасить всю сумму, выданную банком в кредит. Стоимость страховок зависит от количества разных страховых рисков. Сотрудниками Сбербанка делается всё возможное, чтобы склонить заёмщика к заключению договора по страхованию жизни при ипотечном кредитовании. Банку это гарантирует оплату по долговым обязательствам при наступлении форс-мажорных событий, связанных с заемщиком.

Сбербанком стоимость полиса по страхованию жизни оценивается в зависимости от следующих параметров лица, претендующего на ипотечный кредит:

- От возраста;

- От наличия либо отсутствия хронических заболеваний;

- От профессии.

Желающие получить кредит вовсе не заинтересованы в страховании собственной жизни.

На это потребуются дополнительные денежные средства. Возврат денег, затраченных на страховку, после окончательной выплаты кредита – отличное решение проблемы, выгодное для заемщика.