Банки усиливают контроль за движением денег компаний: проверяют обычные операции с наличными и банковский контроль становится похожим на налоговый.

На основании ФЗ № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем» от 07.08.2001 г. «подозрительными» считаются клиенты, которые:

- Платят налоги ниже среднеотраслевых показателей налоговой нагрузки;

- Недоплачивают НДС из-за превышения доли безопасного налогового вычета;

- Выплачивают заработную плату на уровне прожиточного минимума;

- Имеют малочисленный штат работников;

- Осуществляют расчеты наличными;

- Не оплачивают арендные и коммунальные платежи.

В статье мы рассмотрим следующие основные вопросы:

| № | Вопрос |

|---|---|

| 1 | Цель открытия расчетного счета в банке |

| 2 | Срок ведения бизнеса |

| 3 | Есть ли счета в других банках |

| 4 | Кто является руководителем компании |

| 5 | Адрес регистрации фирмы |

| 6 | Контрагенты |

| 7 | Будущие операции по счету |

| 8 | Обороты компании |

| 9 | Количество сотрудников |

| 10 | Есть ли задолженность по кредитам или налогам |

Зачем нужна проверка банком?

Банк проверяет достоверность указанных в официальных документах сведений и законность ведения предпринимательской деятельности для снижения рисков мошенничества в финансовой сфере.

Есть высоко рискованные сферы бизнеса, среди которых чаще встречаются фирмы-однодневки:

- Розничная торговля;

- Транспортные услуги;

- Строительство;

- Торговля металлом и ГСМ.

Банки считают компании этих отраслей наиболее часто выполняющими сомнительные операции.

С апреля 2021 года Центробанк ужесточил антиотмывочные требования для банков. Теперь банки с денежным оборотом в течение квартала свыше 500 млн. руб. считают участниками сомнительных операций и обязаны чаще проверять своих клиентов, что значительно усложнит жизнь малому бизнесу. Счета клиентов будут находиться под пристальным вниманием банка, а сами клиенты будут прикладывать больше усилий во избежание блокировки счета.

Чтобы избежать блокировки счёта, надо своевременно сообщать банку об изменениях в учредительных документах, следить за налоговой нагрузкой, работать с надёжными контрагентами, оперативно предоставлять документы в банк по запросу.

Цель открытия расчетного счета в банке для ИП и ООО

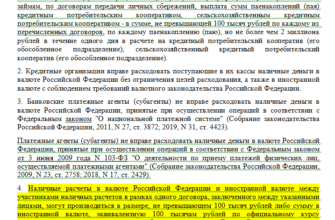

Индивидуальный предприниматель (ИП) может уплачивать и страховые взносы наличными деньгами, в том числе и вести расчеты с поставщиками, но не более 100 тыс. рублей в рамках одного договора (Указание Банка России № 3073-У от 07.10.2013). Кроме того, наличные расчеты запрещены при:

- Оплате арендных платежей;

- Погашении обязательств по кредитам и займам;

- Покупке ценных бумаг.

Эти расходы ИП обязан проводить только безналичными платежами.

Общество с ограниченной ответственностью (ООО) является юридическим лицом и обязано открыть расчетный счет с целью:

- Для уплаты налогов только со своего расчетного счета;

- Многие контрагенты предпочитает безналичные платежи;

- Расчеты более100 тыс. рублей по одному договору разрешены только безналичным путем.

Вам также будет интересна наша статья по теме : Нужен ли Расчетный счет для: ИП, ООО, Самозанятому

Срок ведения бизнеса

При регистрации фирмы свыше 3-х месяцев, банк может поинтересоваться заказчиками и договорами с ними. Наличие долгосрочных контрактов является для банка показателем стабильности и надёжности. Банк также проверяет контрагентов для предотвращения мошеннических схем и обналичивания доходов.

Если среди заказчиков крупные компании, госучреждения и заводы, то риски минимальные.

Если же средние и мелкие ИП, то среди них может быть мошенническая цепочка или неблагонадёжные компании.

Есть ли счета в других банках

Если клиент является владельцем нескольких счетов в разных банках, он попадает под подозрение. Ведь тогда выплата заработной платы и оплата налогов не проходит через его счет, и банк запросит документы, которые подтверждает деятельность компании и законность денежных переводов.

Поэтому заранее подготовьте документы, подтверждающие уплату налогов и выплату зарплаты с другого счета.

Кто является руководителем компании

Особое внимание банка привлекает руководитель ООО и главный бухгалтер, так как именно они отвечают за развитие организации и ее финансовое состояние. В открытии расчетного счета может быть отказано, если один из них был замешан в подозрительных схемах по обналичиванию денег.

Причиной отказа может стать и назначение директора руководителем в нескольких фирмах.

Адрес регистрации фирмы

Если ИП или ООО планируют заниматься торговлей или выполнением услуг, отсутствие договора аренды может вызвать подозрения у банка. Чтобы избежать проблем, лучше заключить договор аренды или субаренды помещения, или предъявить документы на право собственности заранее.

Банкиры часто включают в договор банковского счета обязанность клиента сообщать об изменении именно адреса.

Контрагенты

Чтобы удостовериться в законности осуществления предпринимательской деятельности, банк проверяет контрагентов и одобряет сотрудничество с государственными учреждениями, крупными предприятиями.

Если банк утверждает, что компания перечисляет деньги сомнительному контрагенту, нужно предоставить доказательства осмотрительности при выборе контрагента.

Из документов должно быть понятно, как оценивали условия сделки, платежеспособность и его деловую репутацию. Перед заключением договора убедитесь в наличии у него достаточного количества оборудования и персонала. Можно запросить у него штатное расписание и бухгалтерскую отчетность.

С целью снижения рисков надо утвердить единую корпоративную политику выбора контрагентов и требовать от менеджеров, юристов и других сотрудников соблюдать ее.

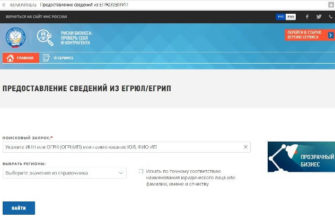

Проверьте контрагента и его добросовестность на сайте ФНС.

Недобросовестным его признают при наличии долгов по уплате налогов перед государством или его учредительские документы не соответствуют выписки из государственного реестра.

Будущие операции по счету

Один из вопросов является планируемый оборот по счету. Разработайте бизнес-план с планируемыми доходами, которые предполагаете заработать. Банк будет сравнивать плановый и фактический полученный доходы. Пояснения о модели бизнеса — это тоже стандартный пункт банковских запросов. Бухгалтерам приходится давать пояснения про «экономический смысл операций по счету».

Обороты компании

Для подтверждения доходов и сумму уплаченных налогов предоставьте бухгалтерский баланс и налоговую отчетность. Движение денежных средств по расчетному счёту включает также расчёты с контрагентами, выплату заработной платы, уплату страховых взносов, коммунальные и арендные платежи, которые означают реальность бизнеса.

На основании предоставленных данных банк предлагает выгодный тариф РКО для конкретной организации.

Количество сотрудников

Если компания вновь создана и зарегистрирована, составьте штатное расписание для обоснования количества сотрудников. Банк может предложить зарплатный проект для конкретного числа сотрудников. Узнайте условия банка и возьмите время на обдумывание.

Есть ли задолженность по кредитам или налогам

Задолженность по налогом и сборам может стать помехой для открытия расчетного счета или же приведет к его блокировке банком. Если своевременно погасить обязательства не удается, напишите пояснительную записку для банка с указанием сроков погашения задолженности.

Частое и систематическое получение займов и кредитов может вызвать подозрение банка в мошеннических схемах, ведь мошеннические фирмы обычно так и ведут.

Если банк отказывает в Расчетном счете: причина и решение

Банк скрупулезно проверяет каждого клиента, чтобы убедиться в его благонадежности и добросовестности. Если счёт открыли, значит признали клиента добропорядочным. Если же отказали, надо исправить ошибки и снова пробовать. Закон на стороне банка и он имеет право отказать по следующим основаниям:

- Лишь официально зарегистрированные предприниматели могут открыть расчетный счет;

- Основания для подозрений в отмывании денег (обоснованность устанавливается банком);

- Подозрение на фиктивность (основание: ФЗ № 115-ФЗ) оценивается по совокупности наличия следующих признаков:

- Отсутствие нахождения клиента по указанному адресу;

- Проблема с идентификацией личности владельца счета;

- Несоответствие учредительских документов со сведениями в государственном реестре.

- Наличие признаков «фирмы-однодневки»:

- Нулевая отчетность в финансовых документах;

- Минимальный размер уставного капитала;

- Учредитель совмещает должности бухгалтера и руководителя.

- Другие причины, принятые службой контроля конкретного банка.