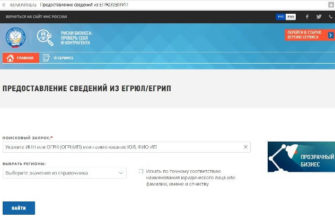

Каждая фирма, которая зарегистрирована как ИП или ООО имеет расчётный счёт в банке, а может и не один. Сейчас уже очень трудно представить фирму или организацию без наличия счета, по которому проводится большая часть всех денежных средств организации. Банки для этого выбирается по предпочтениям пользователей. Для того, чтобы выбрать банк для открытия и ведения счета, нужно изучить все предложения различных банков. Условия ведения расчетного счета в каждом банке разные.

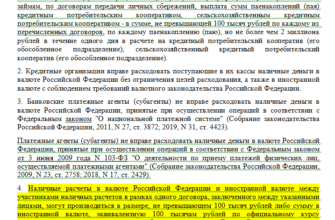

Расчетный счёт открывается только для юридических лиц для того, чтобы видеть все денежные операции, принадлежащих организации. Обязательное наличие банковского счёта регламентируется законом Российской Федерации. Законодательство разрешает иметь одной организацией несколько и неограниченное количество различных счетов только в разных банках. Многие организации открывают счета в разных банках для передвижения денежных средств и списания для оплат. И другой для того, чтобы деньги приходили на счет и расхода для организации.

Порядок ведения расчетного счета в банке

Расчетный счёт открывается и производится его ведение по заявлению представителя юридического лица то есть предприятия или организации. Это может быть как непосредственно хозяин, так и бухгалтер, занимающийся документацией.

Открытие счета, его веление и закрытие входят в обязанности банковских работников. Однако все проводимые операции должны проводится и фиксироваться только в двухстороннем порядке. То есть в банке банковскими работниками, а в организации бухгалтерией, которая должна иметь представление о каждой минимальной операции проведённой по расчетному счету.

Все операции проводятся только наличными средствами и при обязательном наличии сопроводительных документов. Документы могут быть как в бумажном, так и в электронном виде. Проводятся такие операции как списание и начисление.

Списание это операция, при которой денежные средства израсходуются из расчетного счета.

Начисление это банковская операция, при которой денежные средства поступают на расчетный счёт в банке.

Для того, чтобы списание было произведено, на счету должно быть достаточное количество денег. Но случаются такие ситуации, когда на счёт поступает большое количество документов, требующих списания. И если денежных средств на счете недостаточно, чтобы оплатить платежные требования, списание со счета осуществляется по очереди.

Для этого в банке существует строго распределённая очередность:

- Списание по предъявлению исполнительного листа. Это могут быть оплата алиментов или же возмещение ущерба касающегося здоровья;

- Заработная плата всем работникам в организации;

- Оплата налогов, или другие проплаты в бюджет;

- Оплата по исполнительному листу. В этом случае списывается на оплату долгов, кредитов и других обязательств;

- Остальные списания чередуются по дате поступления платежных поручений.

Стоит отметить, что есть возможность самостоятельно осуществлять операции, которые касаются движения денег фирмы. Обычно этим занимается бухгалтер, который имеет доступ в онлайн-банкинг организации.

Ведение операций по расчетному счету

Любая операция, которая проводится на расчетном счете организации должна сопровождаться официальными документами, которые в обязательном порядке должны быть подписаны работником фирмы.

Различаются документы:

- Платежное поручение. Необходимо при осуществлении безналичного расчета с партнерами. При этом в платёжном поручении должен быть указан номер договора, на основании которого осуществляется оплата и указано за что именно;

- Платежные требования. Обычно составляется той стороной, которая продаёт товар. Отправляется в банк для списания со счета сотрудничающей организации;

- Чеки. Их используют для расхода денег с счета на разные цели. Это может быть заработная плата работникам, представительские или хозяйственные расходы. В чековой книжке при этом остаются корешки, завизированные банковской печатью. По ним можно отследить данные расходы;

- Объявление о внесении наличных. Эти документы предоставляются при зачислении денежных средств на расчетный счёт юридического лица.

Ведение расчетных счетов организации

Открывая расчетный счёт в банке, нужно помнить о том, что ведение счета необходимо не только в банке, но и во внутренней документации. Это работа напрямую относится к обязанностям бухгалтерии.

При открытии счета будут отражены следующие данные:

| Дт | Кт | Расшифровка |

|---|---|---|

| 91.2 | 76 | У организации появилась задолженность перед банком по открытому счёту |

| 76 | 50 | Расходы на операцию открытия счёта организацией оплачены |

Такие проводки должны присутствовать во внутренней документации в тот момент, когда осуществляется открытие расчетного счета.

Ниже обозначаются проводки при передачи денежных средств банку.

| Дт | Кт | Расшифровка |

|---|---|---|

| 91.2 | 60 | Отражается задолженность предприятия за услуги перед кредитной организацией |

| 60 | 51 | С расчётного счёта осуществлено зачисление на счёт банка |

Все отображения, которые приведены выше являются обязательными внутренними ведениями документов.

Нормативные документы, регулирующие ведение расчетного счета

Любая операция расчетного счета должна сопровождаться официальными документами. Законодательство Российской Федерации четко прописало ведение всех документов. При этом обязательное ведение документации постоянно контролируется проверяющими органами. Ни в коем случае ведение документации не должно отступать от строгих правил, которые приняты и прописаны в законе.

Если же банк любого уровня не следует правилам ведения документации, есть риск потери лицензии. Только при четком исполнении правил даётся возможность продолжать банковскую деятельность.

Юридическое лицо также должно строго следовать определенным правилам по ведению документации. Причём это касается даже внутреннего ведения. Если при проверке будут выявлены нарушения в ведении документов по расчетному счету, для ответственного лица, может грозить уголовной ответственностью.

Нормативно-правовые акты, регулирующие деятельность:

- Закон «О бухгалтерском учете» №129-ФЗ;

- Налоговый Кодекс России;

- Гражданский Кодекс России;

- Положение о безналичных расчетах от 2002 года;

- Приказ Мин-ства Финансов № 94н;

- Инструкция Центрального Банка России № 111-И;

- Указание ЦБ РФ № 1676-У;

- 115-ФЗ.

Комиссия банка за ведение расчетного счета

В каждом банке условия открытия и ведения расчетного счета для организации -разные. Каждый банк предоставляет и предлагает свои услуги, при этом в любом из них есть положительные моменты. Практически все банки, за исключением единиц, предлагают бесплатное открытие счета. Оплата за ведение расчетного счета различается.

Но, стоит отметить, что окончательная стоимость зависит от предоставляемых банком услуг относительно расчетного счета.

Из чего складывается стоимость:

- Абонентская плата. Многие банки при открытии счета предлагают первые несколько месяцев использовать расчетный счёт абсолютно бесплатно. Но есть и такие, которые озвучивают сумму с первого дня;

- Мобильное приложение. Очень часто банки взимают ежемесячную оплату за использование мобильного приложения или проведения денежных манипуляций путём онлайн-банкинга;

- Оплата за использование личного кабинета на официальном сайте банка;

- Оплата за платежные поручение. Банк осуществляет платежи и берет за это оплату. В каждом банке свои расценки на такие услуги;

- Снятие наличных. Каждая организация оплачивает процент за обналичивание денежных средств с расчетного счета. При этом тоже нет фиксированной ставки. В каждом банки свои расценки.

В первую очередь нужно выбирать банк, который будет предоставлять выгодные условия для предприятия. Но для того, чтобы понять это нужно досконально изучить предложения всех банков и остановить выбор на самом лучшем и выгодном. При этом нужно рассмотреть скорость выполнения операций и нет ли перебоев с предоставлением услуг для компаний.

Видео по теме